金石财策COO,清華大學碩士,資産配置專家,ISOFP協會(huì)中國(guó)專家顧問,曾任四大會(huì)計師(shī)事(shì)務所以及著名投創機(jī)構,十五年(nián)境内外投資并購、基金運營和企業(yè)管理經驗,擅長(cháng)資産端價值研判和甄選,踐行财富管理和資産管理的跨界融合。

2021年(nián)對于很多(duō)投資人來說是痛苦的,但也孕育著(zhe)别樣的機(jī)遇。為(wèi)什麽這麽說呢(ne)?

痛苦是因為(wèi)過去的很多(duō)投資信仰被打破,原來習慣于投資AAA評級債券,旱澇保收,穩穩地等著(zhe)到(dào)期拿收益就(jiù)行了,但随著(zhe)剛兌的真正打破,那些過去看(kàn)作不可能(néng)的違約事(shì)件(jiàn),卻多(duō)次發生(shēng)。

一(yī)些機(jī)構和投資人的錢(qián),一(yī)下(xià)子灰飛(fēi)煙(yān)滅。華晨汽車、永煤控股、紫光(guāng)集團等獲得AAA評級的國(guó)資背景主體次第違約爆雷,揭開(kāi)了高(gāo)等級信用債券風險釋放(fàng)的蓋子。

從(cóng)此,再無固收信仰。

但也正是因為(wèi)舊(jiù)信仰被打破,借新還(hái)舊(jiù)不再能(néng)持續,才能(néng)促使資金更多(duō)地流向實體行業(yè),流向真正有價值的領域,避免資金空轉,淘汰落後産能(néng)。基金管理人水(shuǐ)平的高(gāo)下(xià),将在此刻見(jiàn)分曉。

2021年(nián),雖然世界貨币基金組織預測大部分主要經濟體實現正增長(cháng),但是包括疫情在内的各類風險事(shì)件(jiàn)依然不能(néng)排除。資本市(shì)場的波動、震蕩、不确定等依然會(huì)持續。

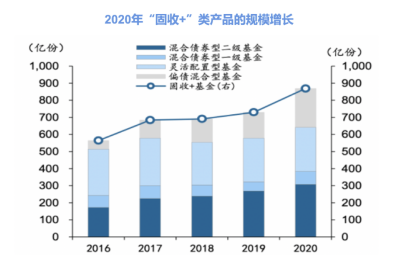

追求穩健投資者在失去傳統固收的“保護傘”之後,“固收+”已悄然走紅(hóng),其多(duō)策略獲得增厚收益,受到(dào)那些追求穩健的投資人的青睐,将迎來高(gāo)光(guāng)時刻。

為(wèi)什麽說“固收+”是大勢所趨?

1.高(gāo)波動行情成為(wèi)市(shì)場主旋律,出現結構性“資産荒”

2020年(nián)A股市(shì)值增加24.79萬億元,除以股民(mín)賬戶數1.78億股,簡單計算(suàn),今年(nián)股民(mín)戶均市(shì)值增加13.93萬元。看(kàn)數據感覺股民(mín)賺錢(qián)了,應該High起來了,然而并不是!

事(shì)實是抱團股裡(lǐ)的機(jī)構賺翻了,投資中小(xiǎo)盤股的股民(mín)虧慘了,14萬真的是被平均了,如果按照(zhào)收益中位數來看(kàn),大多(duō)數投資者虧損資金應該在10萬以上(shàng)。

随著(zhe)新冠疫苗的問世,世界各主要經濟體受疫情沖擊減弱,将極大改變各主要經濟體複蘇節奏,國(guó)外經濟恢複正增長(cháng),國(guó)内制造業(yè)出口增速可能(néng)回落,經濟增長(cháng)方式發生(shēng)變化。

拜登新政擴大财政支出刺激經濟增長(cháng),加速美國(guó)經濟複蘇步伐,全球風險偏好逐漸上(shàng)升,資本市(shì)場動蕩加劇,情緒分化明顯。

中國(guó)經濟複蘇持續,寬松政策可能(néng)會(huì)逐步退出,市(shì)場擔憂流動性收緊的情緒,很快反應到(dào)股市(shì)和債市(shì),導緻股市(shì)向下(xià),債券價格下(xià)跌。信用利差整體偏低(dī),信用債違約率不容樂觀,風險偏好降低(dī)。

顯而易見(jiàn),就(jiù)當前國(guó)際國(guó)内形式來看(kàn),國(guó)内此消彼長(cháng),高(gāo)波動行情為(wèi)市(shì)場主旋律,結構性“資産荒”出現。

疫情以來,各國(guó)政府為(wèi)了刺激經濟而帶來的寬松政策,國(guó)内貨币M2同比仍在疫情爆發之後出現明顯的上(shàng)升。大量流動性投入市(shì)場,進一(yī)步加劇了貨币類資産貶值的趨勢,貨币類資産的貶值與部分資産的增值進一(yī)步刺激了投資者進行科學資産配置的需求,追求穩健的投資人在“嚴控非标、打破剛兌”環境下(xià)對“高(gāo)回報(bào)、低(dī)波動”産品的需求急劇上(shàng)升。

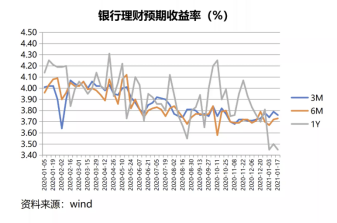

同時,銀(yín)行理财和信托的規模收緊,收益率持續下(xià)降,“固收+”産品受到(dào)關注,實現了快速發展,新發規模和存量規模都出現明顯增加。

3.以房地産為(wèi)代表的傳統固收一(yī)去不複返

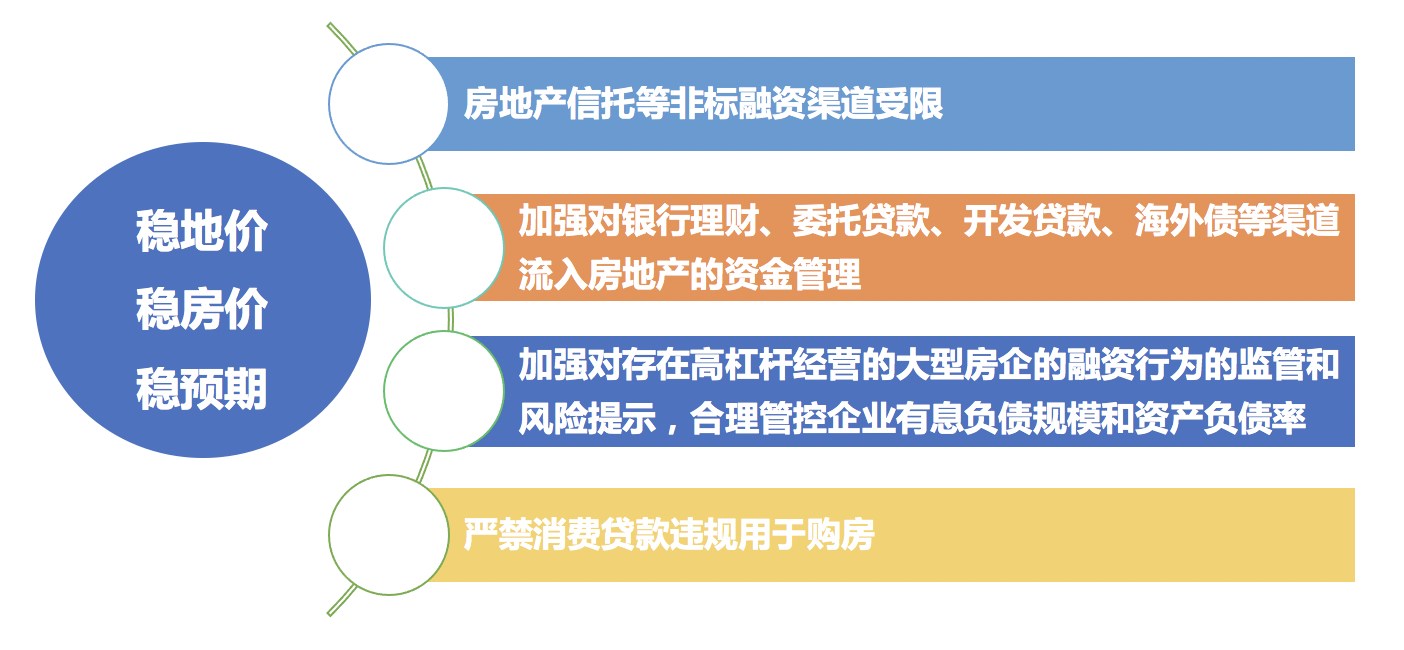

近年(nián)來非标準融資渠道監管政策持續加碼,以信托為(wèi)代表的非标融資自(zì)2019年(nián)5月(yuè)銀(yín)保監發布〔2019〕23号文後,進入收縮區間。特别是傳統固收資産中的房地産非标,如2020年(nián),央行、銀(yín)保監會(huì)公告銀(yín)行金融機(jī)構房地産貸款集中管理制度,按5檔考核銀(yín)行房地産和個(gè)人房地産抵押貸款占比,全方位限制房企融資和賣方兩個(gè)渠道對金融資源的占用。

而且,2021年(nián)房地産行業(yè)融資環境仍将保持适度緊縮的态勢,融資政策預計不會(huì)有大幅寬松,随著(zhe)“三條紅(hóng)線”等管理新規的實施,在控制總量的同時,收縮非标準化融資規模。

截至2020年(nián)9月(yuè)底,信托業(yè)受托管理的信托資産餘額為(wèi)20.86萬億元,較2019年(nián)底減少7432.79億元,降幅達3.44%。其中投向房地産領域的信托資金為(wèi)2.38萬億元,較2019年(nián)底下(xià)降3262.01億元,降幅達12.06%。

縱觀整個(gè)信托業(yè)規模持續壓縮,穩健需求的資金去向哪裡(lǐ)?以穩健投資為(wèi)特征的固收是基礎需求中最大的投資品種,因為(wèi)這部分投資是求穩的錢(qián),子女教育的錢(qián),養老的錢(qián)。穩健投資是市(shì)場上(shàng)長(cháng)期存在,且處于壓倒性地位的需求。

當傳統非标信托受到(dào)擠壓時,資金的投資需求并沒有減少,那麽這部分錢(qián)必定要有新的流向,把握這部分資金的去向,無論對于投資人還(hái)是資産管理機(jī)構,都是新機(jī)會(huì)所在。

按照(zhào)以往,老百姓理解的“絕對收益”是不能(néng)虧錢(qián)的,但資管新規打破了剛性兌付,傳統非标産品開(kāi)始頻繁出現違約,即風險在增加。

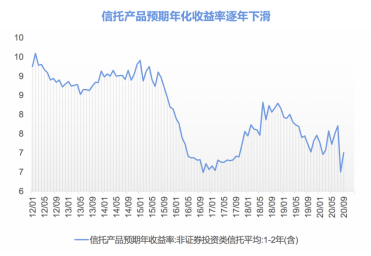

同時,随著(zhe)我國(guó)經濟增長(cháng)方式的轉變,我國(guó)經濟逐漸擺脫對房地産和基建的依賴,債權類資産的收益率也開(kāi)始下(xià)行。

由于,傳統非标讓出“高(gāo)回報(bào)、低(dī)波動”的C位,“固收+”則以靓麗的業(yè)績表現和可控的波動,成功填補市(shì)場空白(bái)的主要産品。

真的了解“固收+”嗎(ma)?

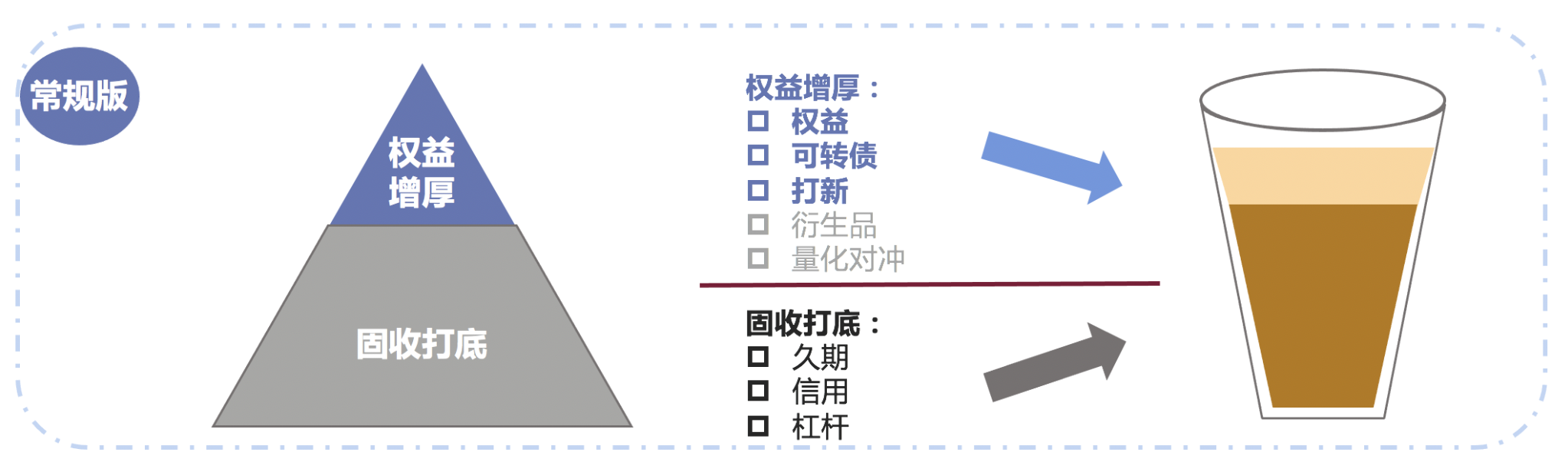

傳統固收可以泛指債券,而常規“固收+”大多(duō)數以“債券為(wèi)打底,通(tōng)過權益、可轉債、打新等方式來增厚收益,增厚收益也就(jiù)是我們常說的“+”。

首先,我們來看(kàn)“傳統固收”與“固收+”的區别

傳統固收

a) 期限、性質及流動性:傳統固收期限固定(期限分為(wèi)6個(gè)月(yuè)、1年(nián)、2年(nián)等),具有抵質押性質,流動性差;

b) 收益固定:按照(zhào)合同約定好的利率,獲得投資收益;

c) 風險收益不對稱:表面上(shàng)看(kàn)淨值沒有波動,到(dào)期兌付,但實際上(shàng)底層蘊的可能(néng)是極端風險,尤其是底層單一(yī)标的的,如果出現極端情況,投資者面臨著(zhe)本金滅失的風險;反之,如果市(shì)場情況好,投資者依然也隻能(néng)拿到(dào)事(shì)先約定的固定收益,不會(huì)更多(duō);

d) 風險集中且有不可控的違約風險:債券發行主體一(yī)旦違約,投資者将面臨本金損失。

固收+

a) 期限不固定、标準化、流動性強:投資人可以根據自(zì)身的資金需求,來控制流動性;

b) 收益相(xiàng)對确定:收益整體上(shàng)可以達到(dào)傳統固收水(shuǐ)平以上(shàng);

c) 風險收益對稱:根據投資風格的差異(進取型、穩健型),收益略有差别,可以實時看(kàn)到(dào)淨值,過程中可以較好地控制最大回撤率;

d) 風險分散、承擔市(shì)場波動風險:“固收+”是通(tōng)過投資組合來獲取收益,風險比較分散,但仍然要承擔市(shì)場波動的風險。

用一(yī)句話來概括“固收+”——利用标準化資産配置,來形成防禦型的投資組合,從(cóng)而形成長(cháng)期的穩增長(cháng)、低(dī)波動。

目前,市(shì)場上(shàng)出現最多(duō)的,如銀(yín)行、資管、信托等的常規“固收+”産品,很多(duō)都是以債券為(wèi)底倉,“+”的部分是依靠權益、可轉債、打新、衍生(shēng)品等多(duō)策略增厚回報(bào),這是大部分“固收+”的常規策略。

我們先看(kàn)權益,如果權益市(shì)場表現不好,那麽增厚收益部分将不能(néng)實現;另外,債券基金經理選股水(shuǐ)平也未必全部過硬。

再思考一(yī)下(xià)可轉債,轉債供給大潮仍将繼續,同時可轉債估值并不便宜,如何選擇合适的品種,在巨大波動中實現穩健收益,需要很大的智慧。

再來看(kàn)打新,市(shì)場上(shàng)打新資金越來越多(duō),中簽率持續下(xià)行,發行速度也在放(fàng)緩,未來打新收益率能(néng)否維持當前這麽高(gāo)的水(shuǐ)平,都存在疑問。

因此2021年(nián),“固收+”的常規收益增厚策略能(néng)否持續,真是要畫(huà)上(shàng)一(yī)個(gè)大大的問号了。

2020年(nián)是債券市(shì)場牛熊轉換最快的一(yī)年(nián),牛市(shì)持續時間跨度僅僅85個(gè)交易日(2020年(nián)1月(yuè)23日-6月(yuè)1日),打破了2008年(nián)次貸危機(jī)時94個(gè)交易日的記錄。這種快速的牛熊切換打了債券投資者一(yī)個(gè)措手不及。反應在“固收+”上(shàng)面,2020年(nián)“固收+”類産品平均約12%的收益中,固收的貢獻僅不到(dào)3%。

展望2021年(nián),利率債面臨著(zhe)經濟回升、寬松不再的預期,且一(yī)級市(shì)場供給計劃也不明朗;信用債的違約事(shì)件(jiàn)難言結束,各類風險事(shì)件(jiàn)仍然頻出,如何避雷成為(wèi)難題。作為(wèi)“固收+”打底債,是否靠譜還(hái)存疑。

“進化版固收+”好在哪裡(lǐ)?

1.資産配置多(duō)元化是“免費(fèi)午餐”

縱觀全球主權基金、養老基金的資産配置,我們發現都是比較分散的,其資産配置主要在股票、債券上(shàng),但并不全都是債券打底,很多(duō)基金的股票配置比例明顯高(gāo)于債券。

資産配置目标是在獲取理想回報(bào)的同時,把風險降至最低(dī)。資産間的相(xiàng)關性越低(dī),風險分散效果越好。通(tōng)過風險資産間的分散投資,産生(shēng)更優的收益風險比。

我們看(kàn)到(dào)全球各資管機(jī)構正逐步從(cóng)單一(yī)資産類别或産品,轉為(wèi)以資産配置為(wèi)核心的管理模式,中國(guó)也同樣正在步入這個(gè)進程。

在全球量化寬松的背景下(xià),各國(guó)政府和公司的杠杆都有大幅上(shàng)升。疫情好轉後,世界主要經濟體刺激措施會(huì)逐步退出,但新的經濟增長(cháng)動能(néng)并未出現,全球可能(néng)會(huì)長(cháng)期面臨低(dī)增長(cháng)、低(dī)通(tōng)脹、低(dī)利率的“三低(dī)”情況。

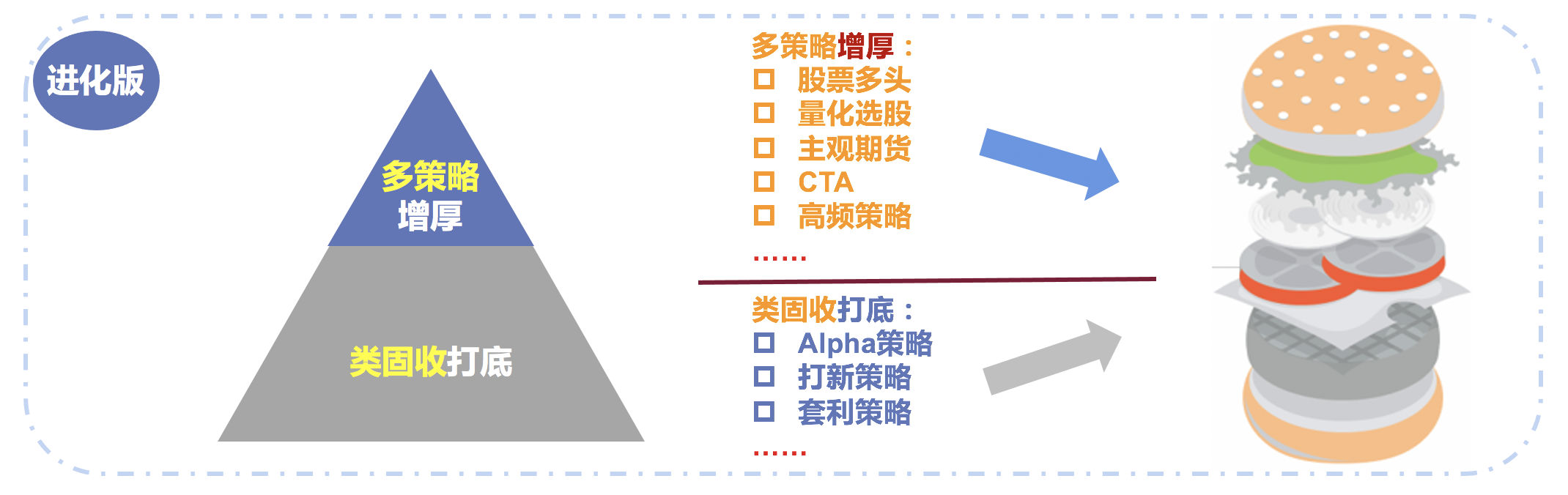

“固收+”是“三低(dī)”情況下(xià),很多(duō)追求穩健安全的投資者的首選。根據底層資産類型和增厚策略的不同,“固收+”又(yòu)可分為(wèi)常規版和進化版。

常規版“固收+”,固收打底,權益增厚,可以将其類比成一(yī)杯飲料,飲料裡(lǐ)可以加糖、加奶。這就(jiù)像常規版固收+的打底部分主要是股票、債券,收益增厚部分在上(shàng)面我們已經講到(dào),主要是“權益、可轉債和打新”。

進化版“固收+”是用類固收打底,多(duō)策略增厚,這很像一(yī)個(gè)超級漢堡包,既有打底的面包和牛肉作為(wèi)核心,還(hái)有各種蔬菜等提供豐富的營養。

進化版“固收+”以“類固收”為(wèi)打底,它的“面包和牛肉”包括中性的Alpha策略、打新策略等股票策略,還(hái)有商品、利率、外彙等套利策略。

進化版“固收+”的收益增厚部分,可以是股票多(duō)頭、量化選股、主觀期貨、CTA策略等多(duō)策略的組合。

3.“進化版固收+”的底層資産可在股票和債券之間靈活配置

在打破剛兌,金融風險出清的大環境下(xià),債券風險和過去相(xiàng)比大大上(shàng)升,但規模很大的基金因為(wèi)靈活性受限,同時考慮到(dào)穩定性和風險合規等要求,“固收+”産品仍然會(huì)選擇債券作為(wèi)底倉。

但中小(xiǎo)型基金有更大的靈活性,經常采用“進化版固收+”策略,它并不是簡單的股債配置,而是考驗FOF管理人的宏觀研判和大類資産配置能(néng)力,底倉可以不必鎖定債券,完全可以根據環境的變化,通(tōng)過靈活配置對沖策略和複合策略平滑波動,穩中求進,實現低(dī)波動、穩增長(cháng)的長(cháng)期投資目标,承接傳統非标固收的海量需求,尤其對于家族客戶具有配置價值。

随著(zhe)國(guó)内金融工(gōng)具的完善和策略的豐富,進可攻、退可守的“固收+”産品因其比債券擁有更高(gāo)收益風險比,越來越受到(dào)追求穩健收益的投資者追捧。

2021年(nián)“固收+”持續走紅(hóng)将是不争的事(shì)實!