金石财策COO,清華大學碩士,資産配置專家,ISOFP協會(huì)中國(guó)專家顧問,曾任四大會(huì)計師(shī)事(shì)務所以及著名投創機(jī)構,十五年(nián)境内外投資并購、基金運營和企業(yè)管理經驗,擅長(cháng)資産端價值研判和甄選,踐行财富管理和資産管理的跨界融合。

A股市(shì)場持續震蕩,大小(xiǎo)市(shì)值交替、行業(yè)輪動,投資者在“茅指數”“甯組合”之間争論不休,漲跌難測。

就(jiù)拿“茅指數”第一(yī)股貴州茅台來說,就(jiù)曾出現了“基金抱團”的奇觀,今年(nián)年(nián)初創下(xià)2627.88元的股價新高(gāo),接下(xià)來就(jiù)是持續深度調整,目前在1600元附近徘徊。而“甯組合”第一(yī)股甯德時代,近半年(nián)股價一(yī)路(lù)高(gāo)歌(gē),今年(nián)3月(yuè)25日以來,不到(dào)5個(gè)月(yuè)股價飙漲七成,期間振幅更是高(gāo)達104.80%。

可想而之,如果投資者進入股市(shì)時機(jī)不對,或者對行業(yè)研究不夠廣泛和深入,很有可能(néng)沒踩上(shàng)節奏,被高(gāo)位套牢,此時所謂的投資更像是一(yī)場賭博。但實際上(shàng),無論是擇時還(hái)是行業(yè)研究,都是普通(tōng)投資者難以企及的。

量化投資的出現,改變了投資決策的模式,實現了從(cóng)靠人腦(nǎo)做判斷到(dào)靠機(jī)器(qì)、靠模型做判斷的轉變。海量數據的積累、技(jì)術(shù)的進步、網絡的發達,算(suàn)力的提高(gāo)等,更是使量化投資的成效越來越明顯,受到(dào)了更多(duō)投資機(jī)構和投資者的青睐。

在中國(guó)市(shì)場,私行客戶和高(gāo)淨值客戶比較了解量化投資。全球投資策略從(cóng)主觀轉到(dào)量化的趨勢非常明顯。截止2004年(nián)底時,全球排名前十的私募基金還(hái)隻有兩家涉及量化策略,其他都是主觀多(duō)頭策略。截止到(dào)2020年(nián)底,全球前十的私募基金有八家都涉及量化策略,總規模達3.5萬億美元。

主觀多(duō)頭VS量化投資

量化投資是依靠數理統計模型做投資決策,利用計算(suàn)技(jì)術(shù)進行投資交易,注重風險控制和交易紀律的一(yī)種投資方式。

這麽說還(hái)有些抽象,下(xià)面我們通(tōng)過與主觀多(duō)頭的對比,來認識量化投資。

首先,主觀多(duō)頭和量化投資的決策依據不同。

主動多(duō)頭策略表現如何,主要取決于基金經理的主觀判斷,每位基金經理風格不同,對于價值、成長(cháng)、周期、平衡的選擇不同,能(néng)力圈範圍也各有差異,因此基金經理的價值觀、方法論、能(néng)力圈、投資心态,會(huì)對最終投資結果産生(shēng)絕對的影響,買主動基金就(jiù)是選擇基金經理。

而量化投資則是以先進的數學模型替代人為(wèi)的主觀判斷,利用計算(suàn)機(jī)技(jì)術(shù),從(cóng)龐大的曆史數據中海選能(néng)夠帶來超額收益的多(duō)種“大概率”事(shì)件(jiàn),用以制定策略,極大減少投資者情緒波動的影響,避免在市(shì)場極度狂熱或悲觀的情況下(xià)做出非理性的投資決策。

其次,量化投資和主觀多(duō)頭的選股範圍不同。

主觀多(duō)頭是通(tōng)過人為(wèi)的方式進行選股和交易決策的投資方法,主觀管理人一(yī)般選股範圍在于市(shì)值較大的股票,這類股票更容易進行定性分析,調研也可以進行得更深入。量化管理人選股的範圍除了市(shì)值較大的股票之外,小(xiǎo)市(shì)值的股票也可以成為(wèi)研究對象

還(hái)有,主觀和量化的管理人一(yī)個(gè)是把研究做深,一(yī)個(gè)是把研究做廣。

所以,有一(yī)些主觀管理人精力上(shàng)難以覆蓋的股票,會(huì)成為(wèi)量化管理人的投資标的,二者進行有機(jī)的融合,形成互補。

量化選股能(néng)夠與優秀的主觀多(duō)頭策略形成有效互補,替代平庸和不穩定的主觀多(duō)頭策略。

總結起來,機(jī)器(qì)和人最大的區别就(jiù)是,人很難控制自(zì)己的情緒,而且情緒還(hái)在不斷改變。機(jī)器(qì)不受情緒影響,嚴格執行,風控指标設計的合理,就(jiù)可以長(cháng)期持續。人比機(jī)器(qì)更聰明,但機(jī)器(qì)比人更有紀律性,而且運算(suàn)能(néng)力遠(yuǎn)超于人。

量化投資的優勢,歸納起來主要體現在以下(xià)三方面:

一(yī)、長(cháng)期、穩定收益。量化策略通(tōng)過機(jī)器(qì)選股,“紀律性”極強,可以克服人的主觀情緒影響。

二、分散風險、控制回撤。量化投資會(huì)選出幾百隻股票,持倉比較分散,相(xiàng)比于主觀多(duō)頭持股幾十隻股票,在選股數量上(shàng)有很大的差異。

三、人工(gōng)智能(néng)、機(jī)器(qì)學習。一(yī)些新的技(jì)術(shù)手段,可以高(gāo)速處理海量信息。

量化投資是否有持續的盈利能(néng)力?

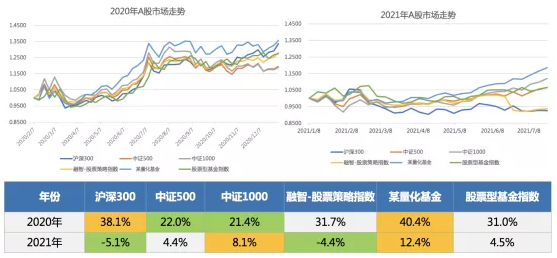

從(cóng)指數方面看(kàn),對比2020年(nián)初到(dào)現在,我們拿出某量化基金的業(yè)績數據與中證500、滬深300、中證1000等寬基指數的漲幅做對比,可以看(kàn)出量化投資具有明顯優勢。

數據來源:wind,私募排排網

從(cóng)行業(yè)來看(kàn),A股闆塊輪動快,今年(nián)漲幅最好有鋼鐵、電(diàn)器(qì)設備、半導體、軍工(gōng)闆塊,然而這些今年(nián)漲幅都比較大的行業(yè),有些在去年(nián)還(hái)是負收益。可見(jiàn)我們以為(wèi)的風口不一(yī)定是真的風口,現在的下(xià)跌也不代表永遠(yuǎn)的下(xià)跌趨勢,選擇風格是一(yī)件(jiàn)有挑戰事(shì)情的事(shì)情。

數據來源:上(shàng)交所,深交所,中信證券研究院

市(shì)場總是在波動中不斷前進的。如果我們把周期拉長(cháng),發現投資風格對于收益的影響也并不大。如下(xià)圖所示,同時期的中證500、中證1000、滬深300指數收益表現并不遜于曆經10年(nián)牛市(shì)的美股市(shì)場。由此可見(jiàn),A股具備長(cháng)期投資價值,并且顯現出了貝塔複利收益。

圖片來源:九坤投資

同時,從(cóng)上(shàng)圖我們可以看(kàn)到(dào),美股市(shì)場整體波動率比較小(xiǎo),而A股的波動則比較大。A股如果取得好的指數收益,“擇時”很重要,但是“擇時”對于個(gè)人,甚至對于專業(yè)機(jī)構都是很難做到(dào)的。

财富增長(cháng)中複利效應十分關鍵,這就(jiù)要求投資中我們要避免極端損失,控制“最大回撤”。如果第一(yī)年(nián)投資獲利100%,第二年(nián)跌幅隻要是50%,所有的盈利都将歸零。

在A股震蕩加劇、機(jī)構性行情輪動的情況下(xià),如果放(fàng)開(kāi)短期對行業(yè)風格的約束,也不再去對标我們投資的是大盤還(hái)是小(xiǎo)盤,而是進行全市(shì)場分析,就(jiù)可能(néng)獲得更好的阿爾法收益。

這也正是量化選股的優勢所在。量化投資的邏輯,不是通(tōng)過一(yī)次交易或很短期的交易獲得大幅度的漲幅,而是通(tōng)過日積月(yuè)累、中高(gāo)頻的交易,每次通(tōng)過微小(xiǎo)獲利,長(cháng)時間下(xià)來也能(néng)以相(xiàng)對較小(xiǎo)的波動獲得較高(gāo)的正收益。而不是一(yī)年(nián)賺錢(qián)、一(yī)年(nián)就(jiù)虧錢(qián),我們知道這樣是無法獲得複利收益的。

量化是一(yī)種基于數據統計規律形成的方法,基于成千上(shàng)萬個(gè)因子,尋找因子和股價變化之間的規律,從(cóng)而對股價未來走勢進行預測。我們以趨勢因子來說:量化策略每時每刻都覆蓋市(shì)場上(shàng)所有的股票,當行業(yè)上(shàng)漲趨勢顯現後,計算(suàn)機(jī)會(huì)自(zì)動調大此行業(yè)的比重。

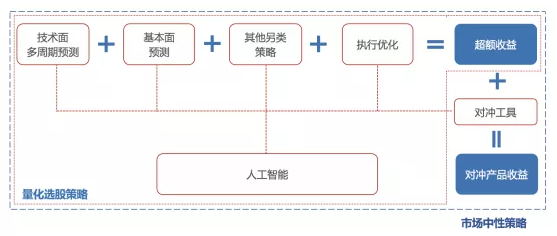

一(yī)些領先的投資投研團隊站已經開(kāi)始借助人工(gōng)智能(néng)技(jì)術(shù),針對股票投資策略進行了大量創新,開(kāi)發出多(duō)策略、多(duō)周期的投資模式以實現收益疊加。

數據來源:泰铼投資

量化投資取得優秀的業(yè)績表現,要有科學嚴謹的算(suàn)法體系、真實有效的數據環境和強大的算(suàn)力做保障。話說回來,量化基金雖然依靠機(jī)器(qì)運算(suàn)作出決策,但其成功與否的關鍵還(hái)是看(kàn)人,看(kàn)這個(gè)量化投資團隊構建數據模型的水(shuǐ)平和海量數據的處理能(néng)力。

作為(wèi)投資人,找對量化基金管理人十分關鍵,可以考察團隊的人員(yuán)構成,可以用過往業(yè)績來驗證管理人的能(néng)力。