王墨石 金石财策CIO、清華大學碩士、金融投資專家、ISOFP協會(huì)中國(guó)專家顧問,曾任四大會(huì)計師(shī)事(shì)務所以及著名投創機(jī)構,十六年(nián)境内外投資并購、基金運營和企業(yè)管理經驗,擅長(cháng)資産端價值研判和甄選,踐行财富管理和資産管理的跨界融合。

2022年(nián)開(kāi)年(nián)以來,受俄烏沖突以及國(guó)内疫情等因素影響,A股呈一(yī)路(lù)下(xià)行的态勢,無論是A股各大指數、行業(yè)闆塊,還(hái)是知名的公募基金、私募基金,都遭遇到(dào)非常大的回撤。

4月(yuè)底,上(shàng)證綜指一(yī)度跌到(dào)2800點附近,彼時悲觀情緒一(yī)度蔓延,有言論甚至稱2800點随時可破,股災要來了,但5月(yuè)以來A股開(kāi)始觸底反彈,上(shàng)證綜指在3000點位上(shàng)下(xià)震蕩,又(yòu)要有人因為(wèi)錯(cuò)失2800點的進入時機(jī)而感到(dào)懊悔了。

普通(tōng)股民(mín)經常是這樣的情況:股票上(shàng)漲時,希望它下(xià)跌,這樣就(jiù)可以低(dī)價買入;然而當它真的跌下(xià)來時,又(yòu)不敢買進。

其實,股市(shì)賺錢(qián)的邏輯十分透明,就(jiù)是低(dī)吸高(gāo)抛。說起來容易做起來難,原理上(shàng)如此明了的事(shì)情,實際操作中卻沒有人能(néng)精準預測股市(shì)短時漲跌,但依然可以通(tōng)過對整體趨勢的把握,選擇相(xiàng)對合理的時間段擇機(jī)進入。

今年(nián)以來,A股市(shì)場的大幅波動導緻進入市(shì)場的增量資金比較有限,交易量和換手率都不太活躍,市(shì)場已經到(dào)了一(yī)個(gè)悲觀的時點。

首先來看(kàn)影響A股波動的三類因素:

一(yī)、疫情沖擊疊加俄烏沖突因素,全球供應鏈受阻,能(néng)源、金屬、農産品等大宗商品價格飙升,全球通(tōng)脹水(shuǐ)平被推升。反映到(dào)投資中,今年(nián)的CTA管理期貨策略也是少有的能(néng)實現正收益的策略。

二、美聯儲等多(duō)國(guó)央行開(kāi)啓加息周期,美債收益率上(shàng)漲,美元走強,中美利差縮小(xiǎo),資金外流壓力增加,國(guó)内股市(shì)承壓。

三、中國(guó)經濟從(cóng)投資驅動的重速度模式轉為(wèi)科技(jì)創新為(wèi)主的重質量模式,加之近年(nián)國(guó)内疫情反複,消費(fèi)和供給端均遇阻礙,經濟下(xià)行壓力增大,通(tōng)脹壓力上(shàng)升。

影響A股走勢的因素既有國(guó)際因素,也有國(guó)内因素,但4月(yuè)份以來A股主要還(hái)是受國(guó)内因素影響。

股市(shì)是經濟的晴雨表,為(wèi)應對經濟下(xià)行,國(guó)内政策上(shàng)也有很多(duō)積極舉措,貨币政策仍保持寬松,但受制于海外流動性緊縮的大環境,國(guó)内降息相(xiàng)對謹慎,主要通(tōng)過降準、MLF等工(gōng)具釋放(fàng)流動性;财政政策積極有為(wèi),房地産調控政策邊際放(fàng)松。

以上(shàng)是A股現在所處的市(shì)場環境和政策環境的概述,那麽如何看(kàn)待目前A股所處的階段呢(ne)?

目前,A股所處階段可以概括為(wèi):已見(jiàn)政策底、築造估值底和等待盈利底。

01 政策底顯現

在各大媒體的報(bào)道中,經常看(kàn)到(dào)“政策底”這個(gè)詞。“政策底”一(yī)般意味著(zhe)國(guó)家在股市(shì)低(dī)迷時期,出台各項利好政策,避免市(shì)場的繼續走弱對實體經濟産生(shēng)不良影響,從(cóng)而推動股市(shì)回暖。總而言之,政策底其實是跟投資者的“錢(qián)袋子”息息相(xiàng)關的。

近期,針對内外部壓力,中央會(huì)議、國(guó)務院、央行都在密集發聲:。

4月(yuè)26日中央财經委第十一(yī)次會(huì)議、29日上(shàng)午中共中央政治局經濟形勢與工(gōng)作會(huì)議、29日下(xià)午中共中央政治局第三十八次集體學習以及《求是》雜(zá)志(zhì)重要文章《加快建設科技(jì)強國(guó),實現高(gāo)水(shuǐ)平科技(jì)自(zì)立自(zì)強》。政治局會(huì)議也指出:“疫情要防住,經濟要穩住,發展要安全”。

政策層面,體現了國(guó)家加大基建投資,托底經濟“穩增長(cháng)”的決心,基本消除了市(shì)場對于國(guó)内經濟基本盤的擔憂,還(hái)在政策力度、纾困幫扶政策、消費(fèi)、房地産、平台經濟、穩外資、穩外貿等方面直接針對市(shì)場關心的焦點問題進行了回應和明确,進一(yī)步夯實了政策底。

投資人可以在發展和安全中尋找未來的投資方向,這當中包括國(guó)防安全、能(néng)源安全、糧食安全以及卡脖子技(jì)術(shù)安全,這也是我們在專精特新領域一(yī)直關注的行業(yè),即高(gāo)端制造、新能(néng)源、半導體、醫(yī)藥、信息技(jì)術(shù)等,這些行業(yè)具有中長(cháng)期配置優勢。

02 估值底及投資機(jī)會(huì)

曆史不會(huì)重演,但總會(huì)驚人的相(xiàng)似!我們将縱觀過去十幾年(nián)A股市(shì)場的表現,來判斷我們現在處于什麽樣宏觀環境和周期環境中,從(cóng)而也能(néng)更加清楚的知道,我們應該用什麽策略來對待當前的環境。

(一(yī))A股正在築造估值底

——從(cóng)風險溢價角度看(kàn)

風險溢價(Risk premium)是投資中一(yī)個(gè)很重要的概念,權益風險溢價可以理解為(wèi),權益投資相(xiàng)對于國(guó)債這種無風險投資的性價比,偏離平均水(shuǐ)平越多(duō),說明A股的吸引力越強,投資性價比越高(gāo)。

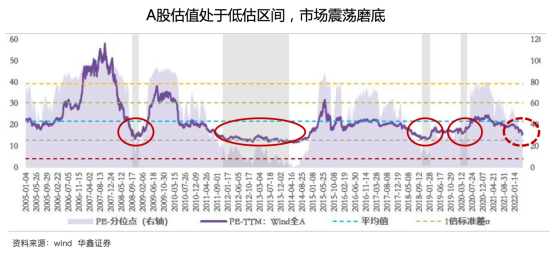

一(yī)般風險溢價頂部區域(紅(hóng)圈标注位置)大多(duō)對應中長(cháng)期A股市(shì)場底部,特别是突破+1倍标準差時,通(tōng)常是A股中長(cháng)期底部的關鍵信号,這時A股具有極高(gāo)的勝率。

注意下(xià)圖紅(hóng)圈标注的位置,無論是全球金融危機(jī)的2008年(nián),小(xiǎo)盤股上(shàng)漲比較瘋狂的2012-2014年(nián),還(hái)是2018年(nián)、2020年(nián),以及現在,風險溢價标準差超過+1的時段(紫色虛線),都意味著(zhe)A股進入中長(cháng)期的底部。

不過需要注意的是,從(cóng)曆史幾次大底的表現來看(kàn),風險溢價見(jiàn)頂後不一(yī)定快速回落,高(gāo)位震蕩會(huì)持續,可能(néng)是幾個(gè)月(yuè),也可能(néng)是1-2年(nián),即築底是一(yī)個(gè)過程。

本輪的風險溢價已經上(shàng)行了14個(gè)月(yuè),在+1倍标準差附近已經近1個(gè)月(yuè)。雖然築底完成的時間很難判斷,但可以明确的是A股現在已經進入築底階段,股票具有較高(gāo)的中長(cháng)期配置性價比。

——從(cóng)PE角度看(kàn)

PE市(shì)盈率是某種股票每股市(shì)價與每股盈利的比率(PE=每股股價÷每股盈利),通(tōng)常用來比較不同價格的股票是否被高(gāo)估或者低(dī)估。

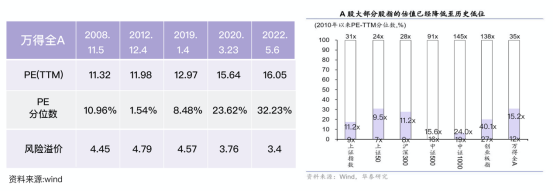

PE回落至-1倍标準差附近,對應曆史四輪市(shì)場底部區域(紅(hóng)圈标注),具有較高(gāo)的安全邊際,接下(xià)來的時間會(huì)迎來上(shàng)漲過程。

2005年(nián)以來,萬得全A的PE估值共有四輪貼近-1倍标準差的水(shuǐ)平,估值分位處于曆史低(dī)點。

從(cóng)長(cháng)期角度來看(kàn),PE逼近-1倍标準差時,A股處于低(dī)估區間,安全邊際較高(gāo)。

目前階段,萬得全A估值明顯回落,多(duō)數行業(yè)估值分為(wèi)低(dī)于中位數,雖不是絕對的最低(dī)值,但已處于較低(dī)水(shuǐ)平。

A股市(shì)場整體估值進一(yī)步下(xià)降,滬深300估值水(shuǐ)平位于2007年(nián)以來的底部25%區間,以中證500為(wèi)代表的中小(xiǎo)盤股也處于曆史低(dī)點,接下(xià)來成長(cháng)股的機(jī)會(huì)值得期待。

過去一(yī)段時間表現比較好的闆塊有銀(yín)行、房地産等周期闆塊,從(cóng)曆次股市(shì)底部來看(kàn),獲得超額收益一(yī)般在20%-25%的區間,目前來看(kàn)收益已經接近這個(gè)水(shuǐ)平,未來要突破這個(gè)收益區間并不容易。

同時随著(zhe)穩增長(cháng)政策的落地,以地産為(wèi)代表的穩增長(cháng)闆塊依然會(huì)受益,但性價比相(xiàng)對于成長(cháng)闆塊明顯回落,當先更好的配置機(jī)會(huì)應該在成長(cháng)闆塊。

(二)A股見(jiàn)底後的投資機(jī)會(huì)

——從(cóng)曆史看(kàn)調整後的上(shàng)漲修複

每次全球沖擊出現後,A股都是首當其沖,但之後的超跌反彈表現突出。

2005年(nián)以來,有兩輪全球性沖擊形成的市(shì)場底,前者為(wèi)2008年(nián)金融危機(jī),後者為(wèi)當前的俄烏沖突。兩次全球性沖擊下(xià)的A股跌幅都是全球領先,但市(shì)場底出現後的一(yī)年(nián)内,A股改善明顯,三大指數漲幅均超過80%。

政府為(wèi)避免市(shì)場的繼續走弱對實體經濟産生(shēng)不良影響,會(huì)出台一(yī)系列政策來救市(shì),政策底逐漸形成,随後的多(duō)空博弈中多(duō)方力量将占據優勢,股市(shì)開(kāi)始上(shàng)漲,市(shì)場底就(jiù)形成了。

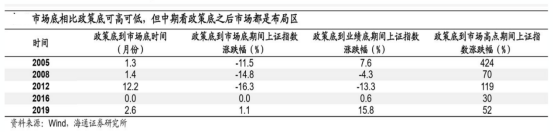

從(cóng)政策底到(dào)市(shì)場底的形成,時間可能(néng)是幾個(gè)月(yuè),也可能(néng)是1-2年(nián),這期間股市(shì)可能(néng)繼續下(xià)跌;但從(cóng)政策底到(dào)上(shàng)市(shì)公司業(yè)績底期間(上(shàng)市(shì)公司發布季報(bào),利好消息放(fàng)出),漲跌幅明顯縮小(xiǎo),還(hái)可能(néng)實現正收益。

可見(jiàn),自(zì)政策底開(kāi)始,預示著(zhe)市(shì)場進入了布局期。著(zhe)眼長(cháng)期,曆次調整後市(shì)場均進入上(shàng)漲行情。幅度上(shàng)看(kàn),布局期漲幅有限,甚至短期内還(hái)是負收益,但後期上(shàng)漲十分可觀。從(cóng)過去十幾年(nián)的曆史經驗看(kàn),從(cóng)政策底到(dào)市(shì)場高(gāo)點期間,漲幅至少在30%以上(shàng),最高(gāo)一(yī)度達到(dào)424%。

——看(kàn)好成長(cháng)的中長(cháng)期邏輯

從(cóng)2月(yuè)17日俄烏沖突爆發至今,上(shàng)證指數、滬深300指數、深證成指分别大跌14.15%、15.09%、20.54%,跌幅在全球主要股市(shì)中排名領先,僅次于戰争國(guó)俄羅斯的股市(shì)跌幅,與之相(xiàng)對的是,美股僅下(xià)跌4.19%。根據2008年(nián)的經驗,後續随著(zhe)全球性沖擊的減弱,A股“超跌”後的“領漲”值得期待。

目前成長(cháng)股的性價比已經較高(gāo)。在經曆年(nián)初以來的回調之後,成長(cháng)股的估值有所消化,加上(shàng)盈利增速維持在較高(gāo)水(shuǐ)平,當前PEG估值已經不高(gāo)。

PEG是指市(shì)盈率相(xiàng)對盈利增長(cháng)比率(PEG=市(shì)盈率÷盈利增長(cháng)率)。當PEG等于1時,表明市(shì)場賦予這隻股票的估值可以反映其未來業(yè)績的成長(cháng)性;如果PEG大于1,則這隻股票的價值就(jiù)可能(néng)被高(gāo)估;當PEG小(xiǎo)于1時,市(shì)場可能(néng)低(dī)估了這隻股票的價值。

從(cóng)指數的角度看(kàn),目前科創50、上(shàng)證50、中證500和中證1000的PEG估值均處于1倍以下(xià),其中科創50的PEG最低(dī),說明其性價比優于其他指數。

行業(yè)方面,重點關注政策受益的新基建,布局綠色能(néng)源、自(zì)主可控、安全等長(cháng)線邏輯資産,适度博弈中遊制造困境反轉、疫後消費(fèi)等。

03 耐心等待盈利底

——局部疫情仍是影響市(shì)場的重要變量

A股市(shì)場雖不可避免地受到(dào)全球事(shì)件(jiàn)影響,但A股企業(yè)盈利主要還(hái)是受内因影響,尤其是國(guó)内疫情對後續整體經濟環境的影響。

本輪上(shàng)海疫情新增确診人數頂部已經确認,後續大概率向常态化防控發展。但北(běi)京、浙江、江西(xī)和遼甯等地疫情有反複風險,未來進展仍需觀察。

盡管政治局會(huì)議要求防疫政策兼顧經濟,但考慮到(dào)新毒株的高(gāo)傳染性,下(xià)半年(nián)防疫難度以及沖擊經濟的可能(néng)性仍然高(gāo)于去年(nián)。

國(guó)内疫情仍是影響企業(yè)盈利底形成的主要因素。

——盈利決定市(shì)場企穩動能(néng)

當前經濟周期處于衰退後期,但内外因素疊加以及政策不及預期,導緻經濟下(xià)行壓力較大。

受疫情、房地産持續不振等因素影響,4月(yuè)社融信貸大幅低(dī)于市(shì)場預期,尤其企業(yè)和居民(mín)中長(cháng)期貸款收縮明顯。

中長(cháng)期貸款增速變化代表實體部門(mén)信心,是反應經濟預期的重要指标。曆史上(shàng)看(kàn)信用擴張是“盈利底”先行指标,結合當前貨币政策持續寬松+财政政策積極有為(wèi),充裕的資金将助力複工(gōng)複産後的實體經濟。

由于今年(nián)的疫情再爆發,政策底出現在二季度,根據目前宏觀環境推測本次市(shì)場底可能(néng)會(huì)在二三季度出現,企業(yè)的盈利底有望在三季度迎來拐點。

結語:定投是築底過程行之有效的投資策略

接下(xià)來重點關注政策落地,關注疫情變化,關注海外通(tōng)脹。

雖然超跌修複值得期待,但短期看(kàn)市(shì)場反轉信号還(hái)不充分,成交額和換手率仍有下(xià)降空間,另外疊加疫情防控趨嚴,盈利還(hái)有下(xià)探可能(néng),但正如前文中提到(dào)的科創50、中證500已經調整的比較充分。

由于美聯儲加息、疫情擾動、業(yè)績觸底等問題仍存,震蕩行情下(xià)股市(shì)勝率尚不能(néng)高(gāo)估,但從(cóng)賠率角度看(kàn)值得布局。

投資行業(yè)最昂貴的一(yī)句話“這次不一(yī)樣”,曆史不會(huì)複現,但往往以相(xiàng)似的方式再次展現。正如前文中有很多(duō)内容是對曆史的回顧,目的是要幫助我們更好地判斷當下(xià)。

華爾街大佬、橋水(shuǐ)基金創始人瑞·達裡(lǐ)奧,在海外金融市(shì)場恐慌性地抛售中概股之後發文解讀(dú):

必須要理解中國(guó)其實是國(guó)家資本主義制度,即,國(guó)家運行著(zhe)一(yī)個(gè)資本主義體制去為(wèi)大多(duō)數的人的利益服務。中國(guó)的政策有著(zhe)不變的底層确定性,如果你認為(wèi)市(shì)場充滿不确定性,那是因為(wèi)你還(hái)不夠了解中國(guó)。

當下(xià)A股築底的過程,正是定投的好時點,我們要做的就(jiù)是保持信心和耐心,守時待勢。