内容編輯:财策君 案例支持:金石财策COO 鄧偉

鄧偉 中央财經大學保險學學士,上(shàng)海交通(tōng)大學投資學碩士,從(cóng)事(shì)保險行業(yè)管理20餘年(nián),曾任五百強上(shàng)市(shì)保險公司總公司高(gāo)管、分公司總經理,某全國(guó)性保險經紀公司壽險事(shì)業(yè)部總經理。在企業(yè)經營管理方面與财富管理專業(yè)領域,具有豐富經驗與獨到(dào)見(jiàn)解。

近年(nián)來,保險金信托逐漸走進大衆的視線,很多(duō)人對“保險金信托”這個(gè)詞其實并不陌生(shēng),對保險金信托的功能(néng)也有一(yī)定了解。不過,保險金信托具體如何操作?有怎樣的流程?相(xiàng)當一(yī)部分人可能(néng)還(hái)是一(yī)頭霧水(shuǐ)。

本文主要從(cóng)實務層面,分享保險金信托的操作模式及實現流程。文章最後,通(tōng)過保險金信托滿足客戶特定需求的典型案例,進一(yī)步展示了保險金信托對于客戶的意義以及如何落地。

相(xiàng)信,無論對于财富管理行業(yè)相(xiàng)關從(cóng)業(yè)者,還(hái)是有相(xiàng)關需求的客戶,本文都具有一(yī)定的參考價值。

本文共3958字,閱讀(dú)時間大約10分鍾。

“保險金+信托服務”作為(wèi)财富管理和傳承的重要工(gōng)具之一(yī),已逐漸成為(wèi)高(gāo)淨值人群“新寵”。據中國(guó)信登統計,2022年(nián)上(shàng)半年(nián),保險金+信托服務市(shì)場發展勢頭非常猛烈。截至今年(nián)6月(yuè)底,保險金+信托服務新增規模62.37億元,環比增長(cháng)38.29%。

保險金信托的迅猛發展,很主要的一(yī)方面原因是它兼具保險和家族信托的雙重優勢。

首先來看(kàn)保險,人壽保險具有普适性、資金杠杆和一(yī)定的避稅功能(néng),可以說,很多(duō)人購買人壽保險,很重要的因素是認可保險的資金杠杆功能(néng),同時希望把财産傳承給後代。但如果受益人是未成年(nián)人,或者即便是成年(nián)人,也不能(néng)保證他能(néng)很好地支配較大數額的财産時,那麽投保人希望殷澤後代的願望就(jiù)未必能(néng)夠實現。

再看(kàn)家族信托,家族信托可以通(tōng)過合理的架構設計,選擇适合的受托人、監管人、受益人等,依照(zhào)信托合同約定進行财産的适時分配,可以選擇在未來的某一(yī)時間,比如考學、結婚、生(shēng)子、創業(yè)等時點,将信托财産按條件(jiàn)分次分配給一(yī)個(gè)或者多(duō)個(gè)受益人,受益人也可以是還(hái)未出生(shēng)的後代。家族信托的起步門(mén)檻較高(gāo),依據2018年(nián)銀(yín)保監會(huì)信托部下(xià)發的《關于加強規範資産管理業(yè)務過渡期内信托監管工(gōng)作的通(tōng)知》,家族信托的金額或價值需要不低(dī)于1000萬。

将保險和信托的優勢結合起來就(jiù)有了保險金信托。保險金信托是将保險的相(xiàng)關利益,如身故賠償金、生(shēng)存金、保單分紅(hóng)等,作為(wèi)信托财産裝入信托架構,然後按照(zhào)信托合同的約定對這部分财産進行管理、運用和處分,并将信托利益分配給信托受益人。

保險金信托通(tōng)常是按總保費(fèi)或總保額來設置入圍門(mén)檻,終身壽險或終身年(nián)金的保單,一(yī)般要求總保額在500萬以上(shàng)可以進行保險金信托,個(gè)别公司要求起點金額為(wèi)300萬以上(shàng)。可見(jiàn),保險金信托的資金門(mén)檻,遠(yuǎn)遠(yuǎn)低(dī)于家族信托的資金門(mén)檻。

01 保險金信托可以解決哪些問題?

保險金信托起到(dào)了降低(dī)家族信托門(mén)檻的功能(néng),從(cóng)而可以讓更多(duō)人享受到(dào)家族信托帶來的優質定制化服務,比如隔離家企風險、防止婚變風險、進行子女教育規劃、實現幸福老年(nián)生(shēng)活、促進家庭合睦、激勵子女上(shàng)進等功能(néng)。

關于保險金信托功能(néng)還(hái)可以參讀(dú)之前我們發布過的《一(yī)文讀(dú)懂(dǒng)保險金信托,8大案例說清強大功能(néng)》。

保險金信托除了上(shàng)述提到(dào)的功能(néng)外,還(hái)可以避免一(yī)種特殊情況,即“保險受益人先于被保險人死亡”。

在人壽保險中,如果受益人先于被保險人死亡,沒有制定其他受益人時,身故保險金将作為(wèi)被保險人的遺産,此時,身故保險金不能(néng)對抗被保險人的生(shēng)前債務,也屬于遺産稅(如屆時開(kāi)征)的應稅财産。

而在保險金信托中,信托公司為(wèi)人壽保險的受益人。信托公司解散或者注銷是小(xiǎo)概率事(shì)件(jiàn),即使存在,也可以指定由新的信托公司作為(wèi)人壽保險的受益人。

所以,完全不必擔心出現被保險人身故時沒有受益人、從(cóng)而導緻身故保險金作為(wèi)被保險人遺産處理的情形,也就(jiù)不用擔心身故保險金用于償還(hái)被保險人生(shēng)前債務或者交納遺産稅(如屆時開(kāi)征)。

保險金信托的多(duō)種功能(néng),确實可以幫助高(gāo)淨值客戶解決财富規劃傳承中的相(xiàng)應問題。從(cóng)理财顧問的角度,保險金信托可以幫助他們拓展客戶服務,讓家族信托“下(xià)沉”到(dào)更多(duō)人群,可以提升客戶服務質量和服務頻次,是很好的展業(yè)抓手。

02 保險金信托具體如何操作?

目前,常見(jiàn)的保險金信托業(yè)務,在業(yè)務模式上(shàng)主要是以人壽保險和家族信托的結合方式為(wèi)标準,大緻可以歸納為(wèi)以下(xià)兩種基本模式:即“先保險、後信托”與“先信托、後保險”。

“先保險、後信托”模式

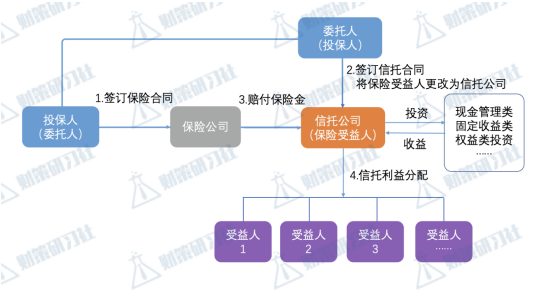

“先保險、後信托”的标準模式是先訂立保險合同,再由保險受益人作為(wèi)委托人、以保險金受益權為(wèi)信托财産去訂立信托合同。

具體流程為(wèi):

(1)由投保人與保險公司簽訂保險合同;

(2)由保險受益人與受托人(信托公司)簽訂信托合同,信托财産為(wèi)保險金受益權;

(3)當發生(shēng)保險金支付事(shì)由時,保險公司将保險賠付金支付給受托人;

(4)受托人按照(zhào)信托合同管理保險金并向信托受益人支付信托收益。

顯然,“先保險、後信托”的标準模式中,需要由保險受益人與信托受托人簽訂信托合同,将其保險金受益權委托給信托受托人。

因此,在實際操作中,往往需要投保人和被保險人共同做出放(fàng)棄變更保險受益人的書面承諾,以确保保險受益人與信托受托人簽署的信托合同有效。

以上(shàng)模式中涉及人員(yuán)多(duō),包括保險的投保人、被保險人、受益人,及信托受托方都要參與其中。在現實生(shēng)活中,我們還(hái)經常會(huì)遇到(dào)投保人想要對保險受益人隐瞞其購買人壽保險的情況。因而,“先保險、後信托”的簡化模式應運而生(shēng),這個(gè)簡化模型也是實際中經常采用的方式。

簡化模式的具體流程為(wèi):

(1)由投保人與保險公司簽訂保險合同,指定保險受益人;

(2)由投保人與信托受托人(通(tōng)常為(wèi)信托公司)簽訂信托合同,将保險受益人變更為(wèi)信托受托人;

(3)當發生(shēng)保險金支付事(shì)由時,保險公司将保險金支付給信托受托人;

(4)信托受托人按照(zhào)信托合同管理保險金并向信托受益人支付信托收益。

相(xiàng)較于“先保險、後信托”的标準模式,簡化模式不需要保險受益人的參與即可完成架構搭建,其優點在于保密性更好,流程更加高(gāo)效。

“先信托、後保險”模式

“先信托、後保險”模式則是先成立家族信托、再由信托資産購買人壽保險。

具體流程為(wèi):

(1)由委托人與受托人簽訂信托合同,委托人将資金信托至受托人,成立家族信托;

(2)受托人作為(wèi)投保人,與保險公司簽訂保險合同,被保險人為(wèi)委托人、受益人為(wèi)受托人;

(3)當發生(shēng)保險金支付事(shì)由時,保險公司将保險金支付給受托人;

(4)受托人按照(zhào)信托合同管理保險金并向信托受益人支付信托收益。

“先信托、後保險”模式的優點是:

委托人以家族信托的方式,将資金轉至受托人名下(xià)、再由受托人用信托資金購買人壽保險,實際上(shàng)是用家族信托對委托人未來可能(néng)出現的債務進行了隔離,從(cóng)而避免了由委托人親自(zì)投保時,人壽保險保單因委托人将來發生(shēng)的債務而被強制執行。

而“先信托、後保險”模式的不足之處也很明顯:

根據《中華人民(mín)共和國(guó)保險法》第十二條“人身保險是以人的壽命和身體為(wèi)保險标的的保險”、“人身保險的投保人在保險合同訂立時,對被保險人應當具有保險利益”、“保險利益是指投保人或者被保險人對保險标的具有的法律上(shàng)承認的利益”,投保人在訂立人壽保險合同時,應對被保險人具有保險利益。

我們來看(kàn),保險利益人主要有以下(xià)幾種:

家庭成員(yuán):本人,配偶,父母,子女(私生(shēng)的子女也算(suàn))

贍養關系:一(yī)般為(wèi)夫妻雙方的爺爺奶奶一(yī)輩

撫養關系:長(cháng)輩養育的有親屬關系的後輩(例如姑姑或者舅舅養大的孩子)

扶養關系:長(cháng)輩養育的無親屬關系的後輩(例如領養的子女或者扶助的子女)

勞動關系:主要指雇主和雇員(yuán)(這種關系一(yī)般在對企業(yè)保險中才有效)

大家有沒有發現,以上(shàng)并沒有提到(dào)男女朋友(yǒu)或未婚夫妻關系,也沒提到(dào)信托公司和委托人之間的關系。

那就(jiù)不能(néng)買了嗎(ma)?也不是,隻是存在一(yī)定風險。這就(jiù)需要跟保險公司進行溝通(tōng)處理。所以,保險利益并不是絕對的,具體還(hái)要根據實際情況去判定,主要評判标準還(hái)是關系的親疏遠(yuǎn)近。

在“先信托、後保險”模式中,關于受托人對委托人的壽命和身體是否具有保險利益,我國(guó)尚未有直接、明确的司法解釋,因此,實操中,“先信托、後保險”模式的确定性有待進一(yī)步觀察。

03 保險金信托的一(yī)個(gè)具體案例

人壽保險中的賠付包括身故賠償金、生(shēng)存金、保單分紅(hóng)等,其中最大的一(yī)筆金額應該是身故賠償金,也是上(shàng)面講到(dào)的保險金信托的兩種模式理論上(shàng)主要的資金來源。

但在實際應用中,高(gāo)淨值客戶要實現資金杠杆作用和财産安全隔離等功能(néng),未必要等到(dào)被保險人死亡時才需要。那麽,就(jiù)可以通(tōng)過保險金信托結合資金信托的方式,實現其财富管理的最終目标,那就(jiù)是幸福生(shēng)活。

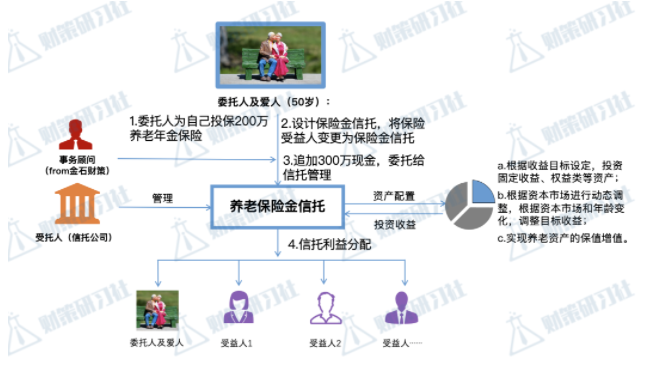

下(xià)面我即将展示一(yī)個(gè)以養老為(wèi)主要目的的保險金信托案例,案例來自(zì)專業(yè)财富管理顧問公司「金石财策」的首席運營官鄧偉先生(shēng)的分享。

這個(gè)案例中,委托人是一(yī)對兒50歲的夫婦,開(kāi)始考慮品質養老安排。這對夫婦的子女是獨生(shēng)子女,且忙于事(shì)業(yè)。那麽這對兒夫婦除了要考慮養老的資金需求,還(hái)要重點考慮老年(nián)後的看(kàn)護問題,尤其是在失能(néng)失智情況下(xià)的看(kàn)護和照(zhào)料問題。

「金石财策」給出的以保險金信托為(wèi)工(gōng)具的養老解決方案如下(xià):

1.委托人一(yī)共拿出500萬資金,其中200萬用于購買某知名保險公司的養老年(nián)金險,這樣就(jiù)可以獲得老年(nián)社區的入住資格。

2.設立保險金信托,把保險的身故受益人變更為(wèi)保險金信托。

3.但對于高(gāo)淨值客戶而言,200萬的年(nián)金險收益還(hái)不足以支撐品質養老生(shēng)活,那麽可以再追加300萬現金放(fàng)到(dào)信托裡(lǐ),作為(wèi)養老金補充。同時約定,如果委托人失智,由信托作為(wèi)意定監護人,行使監護職責。

4.信托計劃的受益人為(wèi)自(zì)己和配偶,如果委托人夫妻身故,由子女作為(wèi)第二順位受益人,領取信托權益。

保險金信托對于高(gāo)淨值客戶實現保障功能(néng)、提升生(shēng)活品質等方面的作用十分顯著,實際市(shì)場潛在需求量較大。不過,保險金信托業(yè)務是保險業(yè)務和信托業(yè)務的跨界結合,對于從(cóng)業(yè)人員(yuán)而言,既要懂(dǒng)保險的風險隔離及測算(suàn)賠付,也要懂(dǒng)信托的方案安排及後期管理,還(hái)要有保險和信托對接的平台支持,目前市(shì)場上(shàng)能(néng)提供全流程服務的人員(yuán)和機(jī)構還(hái)比較有限。

另外,保險金信托作為(wèi)一(yī)項較新的服務,客戶的接受程度還(hái)有待提升。這也是理财顧問需要努力的方向,一(yī)方面,可以通(tōng)過保險金信托,提升客戶服務品質,讓客戶真正體會(huì)到(dào)财富管理帶來美好生(shēng)活的真正價值;另一(yī)方面,保險金信托也是理财顧問自(zì)我價值和專業(yè)能(néng)力的體現,是拓展業(yè)務的有力抓手。

最後,要再次感謝「金石财策」首席運營官鄧偉先生(shēng)提供的實務案例。